证监会第十八届发行审核委员会定于2021年3月4日召开2021年第26次发行审核委员会工作会议,届时将审议盐城海普润科技股份有限公司(以下简称“海普润”)的首发申请。

海普润于2016年05月17日成立。法定代表人刘必前,公司经营范围包括:高分子膜材料研发、销售;环境保护专用设备制造、销售;内支撑增强型中空纤维膜制造、销售;环保技术咨询、技术转让、技术服务;投资管理;投资咨询(金融、证券、保险、期货除外)等方面。

其官网介绍,该公司作为国际专业的中空纤维膜制造企业,拥有中空纤维膜及其应用产品研发、制造、销售于一体的完整产业链,是集分离膜制备、膜组件设计制作和加工于一体的膜及组件领先企业。

大客户依赖症明显 销售费用率表现一般

招股书显示,报告期内海普润销售的前五大客户排行第一和第二的都是新余金达莱环保有限公司与江西金达莱环保股份有限公司,其中新余金达莱环保有限公司是江西金达莱环保股份有限公司的全资子公司。

海普润与对金达莱股份的销售收入占比基本上每年都绝大部分份额,初步统计销售占比2017年88.66%,2018年94.5%,2019年81.36%,2020年1-6月57.69%。可见,海普润在销售中可能存在过度依赖大客户的情况。一旦大客户出现业绩波动,有可能对海普润业绩可持续性带来不利影响。

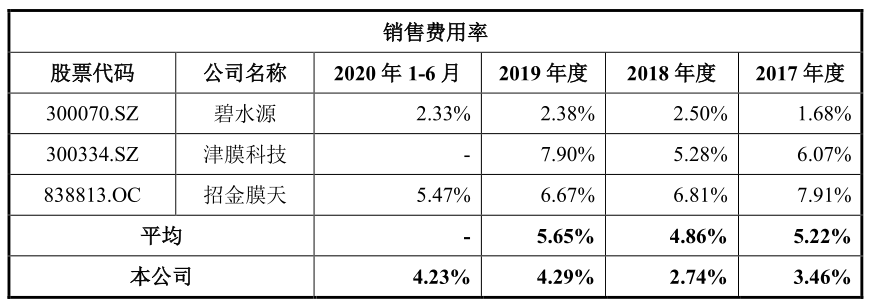

招股书显示,报告期内,本公司销售模式以直销模式为主,辅以经销和居间模式,公司营业收入绝大部分源自直销模式下的客户。公司产品推广主要依靠行业内口碑宣传以及参加行业展会。虽然,海普润销售费用率低于行业内平均水平,但远高于竞争对手碧水源。海普润销售费用率在行业内并不具备更多优势,如何保证公司长期销售的利润增长,是一个需要进一步探讨的问题。

大客户带病前行 坏账与内控风险俱存

企业查询信息显示,海普润大客户江西金达莱环保股份有限公司当前存在数量较多的建设工程合同纠纷、买卖合同纠纷等民事案件。存在重大信息披露违规和信息披露虚假或严重误导性陈述等违法行为。

此外,金达莱还存在巨额的应收账款,根据2019年至2020年的信息,金达莱应收账款净额分别为49087.08 万元、60731.62万元和 64209.43 万元,占当期营业收入的比例为107.39%、83.23%和 82.55%,规模和占比均较高。因此,金达莱在可能存在用大量的应收账款纸面数字在冲销售业绩的情形,金达莱过高的应收账款有可能海普润带来坏账风险,进而会对海普润业绩的稳定性造成连带不利影响。

海普润前五供应商阿科玛(常熟)氟化工有限公司网络信息显示,其股东阿科玛(中国)投资有限公司存在漏缴应扣未扣股权激励个人所得税260295.61元,提供不真实统计资料受到行政处罚的情况。海普润同属于阿科玛的另一家供应商阿科玛(上海)化工有限公司社保参缴人数仅为3人,且存在高管人员频繁变动的情况。招股书显示,海普润对于这样类型供应商的依赖度还在逐年攀升。

此外,海普润前五大供应商之一张家港保税区德彩国际贸易有限公司,网络企业信息显示,2017-2019年社保缴纳人数为0人;五大供应商之二沧州市东德橡塑有限公司,2017-2019年社保缴纳人数0人。海普润前五大供应商存在如此多的行政处罚与人员数量异常情况,与海普润的往来交易从几百万元至几千万元不等,这其中可能存在一定的关联交易风险,海普润对供应商的审核评估可能存在重大漏洞。

资本动作频繁而存疑 亲属持股参与度高

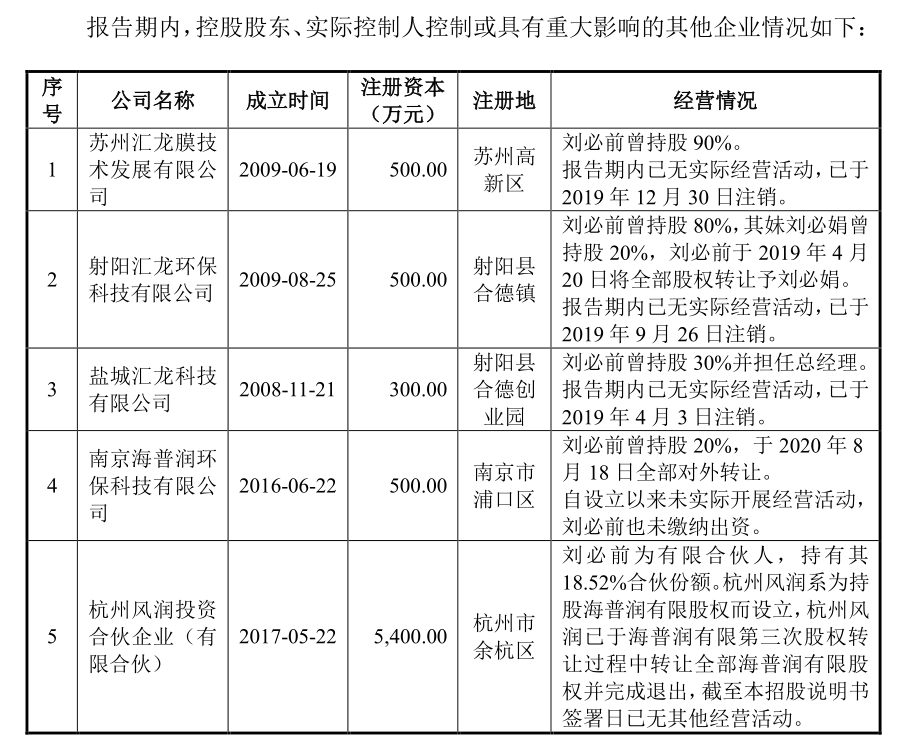

招股书显示,苏州汇龙膜技术发展有限公司为海普润实控人刘必前控股90%的公司,经营范围与海普润高度相似,属于同业竞争关系。射阳汇龙环保科技有限公司刘必前控股80%,盐城汇龙科技有限公司刘必前曾持股30%并担任总经理。上述三家公司均在2019年注销。

海普润实控人刘必前注销上述公司的原因,招股书未作进一步说明。刘必前将盐城汇龙科技有限公司注销后,同月间便将射阳汇龙环保科技有限公司的全部股权转让给其妹刘必娟,注销与转让股权的前后动作时间间隔很短,衔接紧密,该细节值得继续保持关注。

招股书显示,海普润董事成员刘必娟女士的履历,其中提到1991 年 7 月至 1997 年 6 月,任射阳豪宝丝绸(集团)公司员工;1997 年 7 月至 2009 年 8 月自由职业,其后一直在海普润实控人刘必前控股的汇龙等企业任职。值得注意的是,关于刘必娟的从业资质与专业背景,招股书未做更详细的说明。然而招股书显示,刘必娟任职该公司董事、采购主管等多个职位,其合理性存疑。

招股书显示,海普润股东普润咨询合伙人团体当中基本为实控人刘必前亲属,执行事务合伙人为刘必娟,刘必娟持有普润咨询272.40 万元合伙份额,占普润咨询合伙份额的比例为 35.15%;郭士恒持有普润咨询 30.00 万元合伙份额,占普润咨询合伙份额的比例为 3.87%;骆凌寒持有普润咨询 6.00 万元合伙份额,占普润咨询合伙份额的比例为 0.77%;刘必付持有普润咨询 2.40 万元合伙份额,占普润咨询合伙份额的比例为 0.31%。

公司控股股东、实际控制人刘必前与刘必娟系兄妹关系;郭士恒系刘必前表侄女之配偶;骆凌寒系刘必前外甥;刘必付系刘必前堂弟。包括实控人刘必前在内,家族成员总持股占公司总股本的比例为 41.50%。可见,海普润实控人有众多关联关系的人员持股比例接近公司股本一半比例,招股书坦言,这些人基本都是公司实控人刘必前的亲属。

股东成员曾兼任客户方公司监事 关联交易存疑

招股书显示,北京金通量科技有限公司为海普润客户。海普润董事刘必娟在报告期内曾直接持有北京金通量科技有限公司 5.66%股权,后于 2019 年 11 月 29 日全部对外转让。

江苏金通量科技有限公司为北京金通量科技有限公司的全资子公司,刘必娟曾任江苏金通量科技有限公司监事,于 2019 年 1 月 25 日离任。刘必娟女士转让金通量股份并从金通量离职是否有为海普润IPO避嫌的考虑?但海普润与金通量的业务往来表单显示,刘必娟女士在金通量兼职期间,已经存在交易。这是同一人在己方与客户方两家公司同时任职的情况,关联交易疑似存在不合理的情形。

曾存多份对赌协议 称上会前已终止

根据招股书信息显示,海普润存在多份对赌协议,皆为已终止的状态。招股书披露,海普润此前在2016 年 3 月 16 日与深圳福银签署《投资协议》;2018 年 2 月 13 日,海普润有限、刘必前、深圳福银、杭州风润、刘军与NHPEA 签署《合资合同(2018 年)》;2019 年 5 月 16 日,投资方疌泉毅达、中小基金、盐城创投、沿海投资、高睿康源、仁爱信澜与刘必前签署《补充协议一》;2019 年 11 月 9 日,Vertex Ventures、天创鼎鑫分别与刘必前签署《补充协议二》。招股书显示,上述有对赌性质的协议均已终止。

对赌协议是投资方与融资方在达成协议时,双方对于未来不确定情况的一种约定。对企业而言,签订对赌协议能够在短期内获得足够现金支持发展。但如果涉及控制权稳定、清晰等问题,对赌条款往往会成为企业IPO的拦路虎,或给相关利益人带来重大风险隐患。对赌协议,已实质性成为上市的禁区之一。

海普润称已经在上会材料中披露终止协议以符合监管要求,但实际上会不会做两手准备应对上市申请可能存在的不确定性,目前有待观察。

免责声明:本文为《一搜财经》原创文章,未经作者同意禁止转载,转载必究。本文所有内容均来自三方机构公开信息、法定义务公开披露的信息,《一搜财经》原创内容及观点客观公正,但不保证其准确性、完整性、及时性等,本文内容中的信息或所表述的意见不构成任何投资建议,《一搜财经》不对因使用本文所采取的任何行动承担任何责任,如内容侵权请联系小编。