1月20日,兴通海运股份有限公司(以下简称“兴通股份”)首发申请将上会。公司主要从事国内沿海散装液体化学品、成品油的水上运输业务。

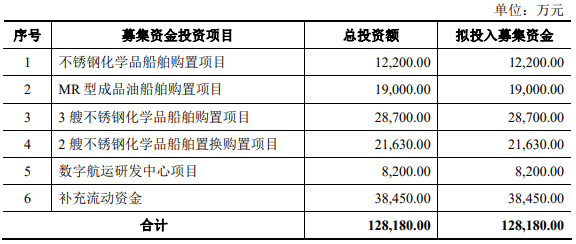

兴通股份拟在上交所主板公开发行新股不超过5000万股,占发行后总股本比例不低于25%,拟募集资金12.82亿元,其中1.22亿元用于“不锈钢化学品船舶购置项目”、1.90亿元用于“MR型成品油船舶购置项目”、2.87亿元用于“3艘不锈钢化学品船舶购置项目”、2.16亿元用于“2艘不锈钢化学品船舶置换购置项目”、8200.00万元用于“数字航运研发中心项目”、3.85亿元用于“补充流动资金”。

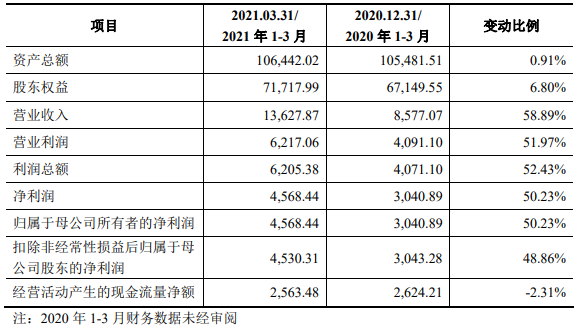

兴通股份拟募资额超公司总资产。2018年末-2020年末,兴通股份资产总额分别为3.04亿元、4.15亿元、10.55亿元,负债总额分别为8022.85万元、1.73亿元、3.83亿元,股东权益分别为2.24亿元、2.42亿元、6.71亿元。截至2021年3月31日,兴通股份资产总额为10.64亿元,同比增长0.91%;股东权益为7.17亿元,同比增长6.80%。

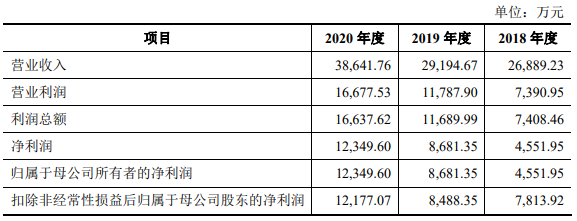

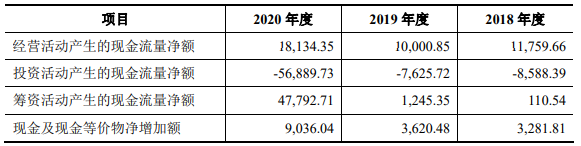

兴通股份拟募资额为2020年全年营收的3.32倍。2018年-2020年,兴通股份营业收入分别为2.69亿元、2.92亿元、3.86亿元,归属于母公司所有者的净利润分别为4551.95万元、8681.35万元、1.23亿元,经营活动产生的现金流量净额分别为1.18亿元、1.00亿元、1.81亿元。

2021年1-3月,兴通股份营业收入为1.36亿元,同比增长58.89%;归属于母公司所有者的净利润为4568.44万元,同比增长50.23%;扣除非经常性损益后归属于母公司股东的净利润为4530.31万元,同比增长48.86%;经营活动产生的现金流量净额为2563.48万元,同比减少2.31%。

兴通股份在报告期内合计进行3次分红,金额合计1.63亿元,公司还存在超额分配利润的情形。2019年11月18日,兴通有限召开股东会临时会议,审议决定按有限公司2019年10月31日账面可分配利润中的6000万元分配给全体股东。2021年4月,公司对2018年6月的股权转让涉及到的股份支付进行了差错更正,该事项使得2018年公司净利润由8354.42万元调减至4551.95万元。本次会计差错更正之后,截至2019年10月31日,公司的未分配利润变为3068.21万元,以此为基础分配6000.00万元,形成超额分配2931.79万元。

兴通股份毛利率连续3年远超同行。2018年-2020年,兴通股份主营业务的毛利率分别为49.47%、50.11%、51.92%,同行平均值分别为22.36%、27.05%、36.34%,其中招商南油分别为20.73%、31.34%、38.18%,中远海能分别为15.23%、19.18%、29.09%、盛航股份分别为31.10%、30.63%、41.76%。

据界面新闻,危险化学品海运行业受到国家严格监管,运力指标需经交通运输部严格审批。不过,兴通股份计划通过IPO大扩运力,在未获相关指标前公司是否操之过急了?

招股书显示,公司本次募集资金投资项目“3艘不锈钢化学品船舶购置项目”尚未取得国内沿海省际运力批复,截至招股说明书签署日,公司已取得了3艘船舶中1艘船舶的省内沿海危险品运力批复。本项目计划通过购买市场上现有船舶或建造新船的方式开展,若未来公司未获得新增沿海省际运力或市场上未出现合适的拟出售船舶,公司本次募集资金投资项目收益将不及预期。除此项目外,其余募资资金投资项目均已取得或无需取得新增运力批复。

拟上市募资12.82亿 2020年营收3.86亿

截至招股说明书签署日,兴通股份控股股东为陈兴明,持有公司37.68%的股份,担任公司董事长。兴通股份的实际控制人为陈兴明、陈其龙、陈其德、陈其凤,合计持有公司46.08%的股份,其中,陈其龙任公司副董事长、总经理,陈其凤与陈其德任公司董事、副总经理。陈其凤、陈其龙、陈其德为陈兴明之子女,陈其凤、陈其龙、陈其德为姐弟关系。

兴通股份拟在上交所主板公开发行新股不超过5000万股,占发行后总股本比例不低于25%,拟募集资金12.82亿元,其中1.22亿元用于“不锈钢化学品船舶购置项目”、1.90亿元用于“MR型成品油船舶购置项目”、2.87亿元用于“3艘不锈钢化学品船舶购置项目”、2.16亿元用于“2艘不锈钢化学品船舶置换购置项目”、8200.00万元用于“数字航运研发中心项目”、3.85亿元用于“补充流动资金”。兴通股份本次发行的保荐机构是中信证券,保荐代表人是马锐、张新。

2018年-2020年,兴通股份营业收入分别为2.69亿元、2.92亿元、3.86亿元,归属于母公司所有者的净利润分别为4551.95万元、8681.35万元、1.23亿元,经营活动产生的现金流量净额分别为1.18亿元、1.00亿元、1.81亿元。

2021年1-3月,兴通股份营业收入为1.36亿元,同比增长58.89%;归属于母公司所有者的净利润为4568.44万元,同比增长50.23%;扣除非经常性损益后归属于母公司股东的净利润为4530.31万元,同比增长48.86%;经营活动产生的现金流量净额为2563.48万元,同比减少2.31%。

报告期分红1.63亿元 曾超额分配利润

兴通股份在报告期内合计进行3次分红,金额合计1.63亿元,公司还存在超额分配利润的情形。

2018年5月31日,兴通有限(注:系兴通股份的前身)召开股东会临时会议,审议决定按有限公司2018年5月31日账面可分配利润中的5500万元分配给全体股东。

2019年6月10日,兴通有限召开股东会临时会议,审议决定按有限公司2019年5月31日账面可分配利润中的4776.25万元分配给全体股东。

2019年11月18日,兴通有限召开股东会临时会议,审议决定按有限公司

2019年10月31日账面可分配利润中的6000万元分配给全体股东。

2021年4月,公司对2018年6月的股权转让涉及到的股份支付进行了差错更正,该事项使得2018年公司净利润由8354.42万元调减至4551.95万元。本次会计差错更正之后,截至2019年10月31日,公司的未分配利润变为3068.21万元,以此为基础分配6000.00万元,形成超额分配2931.79万元。

2021年4月,公司第一届第十次董事会及2021年第一次临时股东大会审议并通过了《关于弥补因追溯调整而超额分配利润的议案》,同意对上述超额分配,不再要求当时参与分红的股东返还超额分配的利润,对超额分配的利润以公司日后实现的净利润进行弥补,因会计差错更正导致整体变更时未分配利润为负的情形予以认可。

根据容诚会计师事务所出具的《审计报告》(容诚审字[2021]361Z0078号)及《关于兴通海运股份有限公司以日后实现的净利润弥补前期利润超额分配情况专项说明的审核报告》(容诚专字[2021]361Z0308号),公司2019年11月至2020年12月实现净利润1.36亿元,已足额弥补上述超额分配的利润。

综上所述,截至2020年12月31日,公司实现的净利润已经全额弥补超额分配金额,不存在未弥补亏损,该超额分配未对公司经营和股东利益造成实质影响。

截至去年3月末总资产10.64亿元

2018年末-2020年末,兴通股份资产总额分别为3.04亿元、4.15亿元、10.55亿元,负债总额分别为8022.85万元、1.73亿元、3.83亿元,股东权益分别为2.24亿元、2.42亿元、6.71亿元。

2018年末-2020年末,兴通股份短期借款分别为3220.00万元、1222.05万元、2002.92万元,一年内到期的非流动负债分别为511.79万元、1614.83万元、6004.83万元,长期借款分别为1406.01万元、4829.80万元、2.38亿元。据此计算,兴通股份各期有息负债分别为5137.8万元、7666.68万元、3.18亿元。

2018年末-2020年末,兴通股份货币资金分别为4407.35万元、8028.47万元、1.71亿元。

截至2021年3月31日,兴通股份资产总额为10.64亿元,同比增长0.91%;股东权益为7.17亿元,同比增长6.80%。

毛利率连续3年甩同行

兴通股份毛利率连续3年远超同行。2018年-2020年,兴通股份主营业务的毛利率分别为49.47%、50.11%、51.92%,同行平均值分别为22.36%、27.05%、36.34%,其中招商南油分别为20.73%、31.34%、38.18%,中远海能分别为15.23%、19.18%、29.09%、盛航股份分别为31.10%、30.63%、41.76%。

兴通股份招股书显示,报告期内,公司与招商南油、中远海能、盛航股份的毛利率存在一定的差异。报告期内,公司与招商南油、中远海能的毛利率差异主要在于主营业务差异,具体包括运输品类差异、运输区域差异。公司毛利率与盛航股份存在差异,主要原因包括船舶利用率差异、运输品类差异、船舶取得成本差异。

未获指标便拟IPO大幅扩充运力

据界面新闻,危险化学品海运行业受到国家严格监管,运力指标需经交通运输部严格审批。不过,兴通股份计划通过IPO大扩运力,在未获相关指标前公司是否操之过急了?

截至2020年12月31日,兴通股份拥有散装液体化学品船、成品油船共计14艘,总运力17.58万载重吨,其中散装液体化学品船11艘,运力11.70万载重吨,占细分市场总运力的9.61%。

报告期内,公司沿海省际散装液体化学品自运量为189.04万吨、233.11万吨和317.53万吨,占当期国内整体沿海省际散装液体化学品运输总量的比例分别为7.05%、7.28%和9.62%。

为满足业务需求,2020年,兴通股份购置和建造4艘船舶,使得公司2020年末的非流动负债规模大幅增长。2020年末,公司的负债总额较2019年末增加21077.45万元,增长122.16%。报告期各期末,公司的流动负债占负债总额的比例分别为82.47%、72.01%、37.82%,非流动负债占负债总额的比例分别为17.53%、27.99%、62.18%,非流动负债占比逐年升高。

本次IPO,公司拟募集资金128180万元,其中12200万元和19000万元资金分别用于购置1艘化学品船舶和1艘成品油船舶,建造周期为5个月;28700万元用于购置3艘化学品船舶,建造周期为4年;21630万元资金购置替换2艘化学品船舶,建造周期为2年。

兴通股份从事的危险化学品海运行业具有较高的危险性以及很强的专业性,受国家严格监管,运输经营资质与新增船舶运力需经交通运输部严格审批,每年交通运输部组织的新增运力评审结果是评价行业内企业竞争力的重要指标,仅在新增运力综合评审中评分排名靠前的业内企业能够获得新增运力。

自2012年以来,公司累计获得沿海省际散装液体化学品船新增运力8.48万载重吨,占同期市场新增运力的22.81%,位列行业首位。2019年以来,交通运输部共开展了三次沿海省际散装液体危险货物船舶新增运力综合评审,公司均以第一名的成绩获得新增运力。

不难看出,保持和获取运力指标对公司运行和发展至关重要,公司需要避免出现运营安全和环境污染问题。本次IPO募投项目投产后,兴通股份运力将大幅增加。

不过,兴通股份则在招股书中乐观指出,公司凭借完整的船舶经营资质、优良的安全航行记录、高效的船舶营运效率等优势,在行业内建立了良好的口碑,预期在未来几年的新增运力综合评审中公司继续保持领先地位,新增船舶均能取得运力指标。

兴通股份2021年8月披露的招股书其中显示,公司本次募集资金投资项目“3艘不锈钢化学品船舶购置项目”尚未取得国内沿海省际运力批复,截至招股说明书签署日,公司已取得了3艘船舶中1艘船舶的省内沿海危险品运力批复。本项目计划通过购买市场上现有船舶或建造新船的方式开展,若未来公司未获得新增沿海省际运力或市场上未出现合适的拟出售船舶,公司本次募集资金投资项目收益将不及预期。除此项目外,其余募资资金投资项目均已取得或无需取得新增运力批复。

免责声明:本文所有内容均来自三方机构公开信息、法定义务公开披露的信息,《一搜财经》观点客观公正,但不保证其准确性、完整性、及时性等,本文内容中的信息或所表述的意见不构成任何投资建议,《一搜财经》不对因使用本文所采取的任何行动承担任何责任,如内容侵权请联系小编。(来源:中国经济网)