据证监会网站近日消息,证监会第十八届发行审核委员会定于2022年11月10日召开2022年第126次发行审核委员会工作会议,届时将审议天津金海通半导体设备股份有限公司(以下简称“金海通”)的首发事项。

金海通是一家从事研发、生产并销售半导体芯片测试设备的高新技术企业,属于集成电路和高端装备制造产业,公司深耕集成电路测试分选机(Test handler)领域。自成立以来,一直专注于全球半导体芯片测试设备领域,同时致力于以高端智能装备核心技术推动我国半导体行业发展,以其自主研发的测试分选机产品加快半导体测试设备的进口替代。

金海通本次IPO拟公开发行股份数量不超过1,500万股,占本次发行后公司总股本的比例不低于25%。拟募资7.47亿元,其中4.36亿元用于半导体测试设备智能制造及创新研发中心一期项目;1.11亿元用于年产1,000台(套)半导体测试分选机机械零配件及组件项目;2.00亿元用于补充流动资金。

报告期各期末,金海通应收账款账面价值分别为3,982.87 万元、3,917.49万元、7,127.84万元及14,206.24万元,占营业收入比例分别为38.01%、54.72%、38.49%及71.27%。2021年上半年金海通应收账款占比已经高达70%以上。

2018年-2019年金海通的营业收入分别为10,477.80万元、7,158.83万元;扣非后归母净利润分别为2,638.97万元、678.24万元。2019年营业收入和净利润都出现断崖式下滑,金海通还存在经营业绩下滑的风险。

疑似重要关联方隐瞒披露,未决诉讼存风险

江苏金海通半导体设备有限公司(以下简称“江苏金海通”)是金海通的全资子公司之一,根据天眼查信息显示,江苏金海通2021年年报电话为:021-53080951,同时与江苏金海通2021年年报电话相同的企业有7家,其中有一家名为博芯电子科技(上海)有限公司(以下简称“上海博芯”)。

根据工商资料显示,上海博芯成立于2009年4月,法人代表蔡微微,注册资本100万元,经营范围:在集成电路、电子器件、半导体、信息科技智能化、网络科技、计算机、系统集成、工业自动化、显示屏、航天航空(不含专控设备及产品)领域内的软硬件设计研发、技术服务、技术咨询、技术转让以及上述领域内相关产品、辅料及设备的销售,利用自有媒体发布各类广告,从事货物和技术的进出口业务。蔡微微持有上海博芯90%的股份,并担任执行董事,是上海博芯的实际控制人。

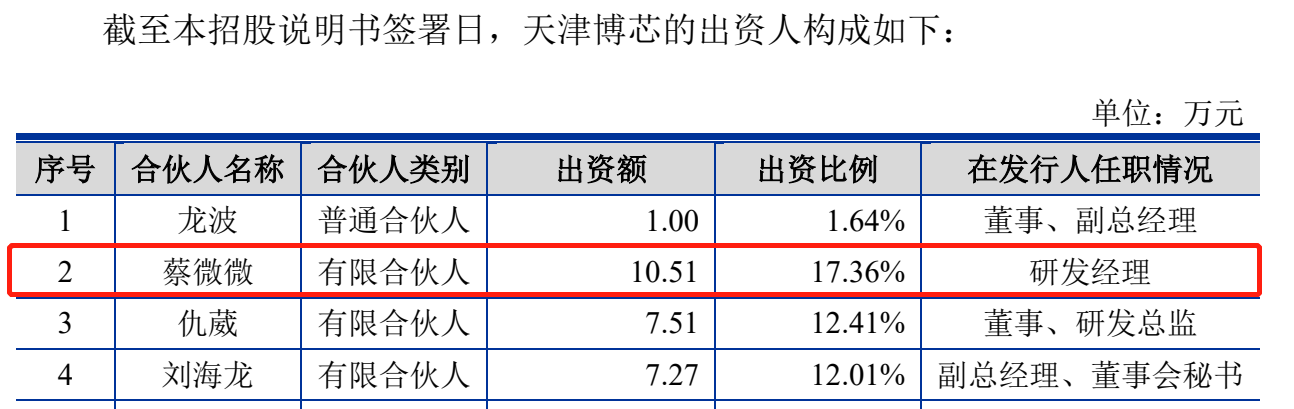

我们《一搜财经》研究后发现,天津博芯管理咨询合伙企业(有限合伙)(以下简称“天津博芯”)是金海通的员工持股平台,蔡微微持有天津博芯17.36%的合伙份额,通过天津博芯间接持有金海通股份,不仅如此,蔡微微还在金海通担任研发经理一职。

那么上海博芯是否应作为金海通的关联方进行披露?招股书中对上海博芯这家关联方企业只字未提,金海通对于重要关联方似乎隐瞒披露?其中是否存在关联交易或利益相关?

金海通于2021年9月18日收到天津市河西区人民法院下发的(2021)津0103执保1420号《执行裁定书》,根据申请人国瑞宏泰税务咨询有限公司财产保全一案,裁定对金海通名下价值300.00万元财产采取保全措施,冻结了金海通银行存款300.00万元。截至本招股说明书签署,金海通尚未收到相关起诉文件,该争议纠纷尚未了结。若国瑞宏泰税务咨询有限公司再次起诉金海通,公司或许将面临巨额赔款。

多个主要供应商购销数据存疑,同业竞争未披露

昆山肃朗精密机械有限公司(以下简称“肃朗精密”)是金海通2021年上半年第五大供应商,金海通向其采购金额为416.07万元,占当期采购总额的比例为3.79%。

根据工商资料显示,肃朗精密成立于2018年3月,法人代表梁森,注册资本200万元,经营范围:精密机械设备、金属模具及配件、金属制品、金属冲压件加工、销售;注塑件、汽车配件、机电产品、金属材料、五金交电、办公用品、建材销售;货物及技术的进出口业务。公司正式员工2人(2人参保)。

2018年-2019年上海集顺精密机械有限公司(以下简称“集顺精密”)都是金海通的第二、第三大供应商,采购金额分别为421.94万元、296.75万元;占当期采购总额的比例分别为6.60%、7.35%。

根据工商资料显示,集顺精密成立于2001年6月,法人代表张同微,注册资本50万元,经营范围:机电产品、五金交电、橡塑制品、日用百货销售。公司正式员工2人(2人参保)。

司目控制技术(上海)有限公司(以下简称“上海司目”)是金海通2018年第五大供应商,2018年金海通向其采购金额为283.33万元,占当期采购总额的比例为4.43%。

根据工商资料显示,上海司目成立于2014年7月,法人代表陈必清,注册资本100万元,经营范围:从事自动化科技领域内的技术开发、技术咨询、技术服务,电气设备、仪器仪表、电子产品及元器件、机械设备、计算机软硬件的销售,自动化设备、机电设备安装、维修(除特种设备)、销售。公司正式员工3人(3人参保)。

虚构前五大客户和供应商,往往是上市造假的重要手段。公开资料很少正式员工为0-3人的这类公司,有皮包公司之嫌。拟上市公司与之交易存在问题和风险,交易真实性存疑。金海通与肃朗精密、集顺精密、上海司目的购销数据是否真实?是否存在体外资金循环承担成本、费用等情形?

上海御渡半导体科技有限公司(以下简称“上海御渡”)是金海通董事吴华担任董事的企业,根据工商资料显示,上海御渡成立于2014年12月,法人代表朱小荣,注册资本1.33亿元,经营范围:半导体科技、自动化测试设备领域内的技术开发、技术咨询、技术服务、技术转让,自动化测试设备、仪器仪表设备的销售,自有设备租赁,从事货物及进出口业务。

上海御渡与金海通的主营业务有一定相似度,似乎存在同业竞争关系。众所周知,同业竞争一直是IPO的禁区,根据过往经验,拟上市公司若存在同业竞争,且没有得到有效解决,将会成为上市道路中的一个实质性障碍。

控股股东认定存争议,关联交易占比畸高

2012年11月8日,南通华达微电子集团股份有限公司(以下简称“华达微电子”)、自然人崔学峰、龙波、刘海龙、于雷共同签署了《天津金海通自动化设备制造有限公司章程》,约定共同出资设立金海通有限,注册资本1,000.00万元,其中华达微电子认缴400.00万元,以货币出资,占比40.00%;崔学峰认缴200.00万元,以非货币出资,占比20.00%;龙波认缴200.00万元,以非货币出资,占比20.00%;刘海龙认缴100.00万元,以货币出资,占比10.00%;于雷认缴100.00万元,以货币出资,占比 10.00%。彼时华达微电子是金海通的控股股东,持有金海通40%的股权。

2016年4月6日,金海通有限召开股东会并作出决议,同意华达微电子将其持有的金海通有限35.06%的股权(对应出资额400.00万元)转让给馥海投资,其他股东同意放弃优先受让权。同日,华达微电子与馥海投资签订了相关《股权转让协议》。本次股权转让系华达微电子委托馥海投资代为持有金海通有限股权,馥海投资并未支付转让款。

2017年8月23日,金海通有限召开股东会并作出决议,同意馥海投资将其持有的金海通有限34.00%股权(对应出资额400.00万元)转让给华达微电子全资子公司南通华泓,其他股东放弃优先受让权。

本次股权转让系通过将华达微电子持有金海通有限的股份(对应出资额400.00 万元)平价转让给华达微电子全资子公司南通华泓,解除馥海投资代持行为。2016年4月华达微电子将持有金海通有限的股权转让给馥海投资,并委托其代为持有时,馥海投资并未支付转让对价。因此,本次股权代持的解除,南通华泓并未向馥海投资支付转让款,而是由南通华泓将400.00万元直接支付予华达微电子。

2019年8月29日,金海通有限召开股东会并作出决议,同意南通华泓将其持有的金海通有限10.00%股权(对应出资额133.33万元)以5,650.00万元的价格转让给米糕投资;南通华泓将其持有的金海通有限6.00%股权(对应出资额 80.00万元)以3,390.00万元的价格转让给高巧珍、南通华泓将其持有的金海通有限4.00%股权(对应出资额53.33万元)以2,260.00万元的价格转让给陈佳宇。

截至本次发行前 ,南通华泓还持有金海通395.89万股股份,持股比例为8.80%。

华达微电子曾是金海通的控股股东,还曾通过全资子公司南通华泓将部分股权转让给了高巧珍和陈佳宇,高巧珍于1980年8月至2008年8月历任南通华达微电子集团股份有限公司科员、财务科长、财务总监;2008年8月退休。

华达微电子子公司南通华泓和高巧珍、陈佳宇合计持有金海通股权比例为19.32%,已经超过第一大股东崔学峰的18.91%。金海通对于控股股东和实际控制人认定似乎存在一定争议。

金海通的股东上海金浦、南京金浦和上海汇付均为新朋股份参与投资设立的私募股权投资基金,新朋股份的全资子公司上海瀚娱动投资有限公司作为有限合伙人持有上海金浦63.42%的财产份额、持有南京金浦14.80%的财产份额、持有海汇付9.68%的财产份额。根据实质重于形式原则,将新朋股份认定为金海通的关联方。新朋股份通过其全资子公司上海瀚娱动投资有限公司持有南京金浦14.80%的财产份额,南京金浦持有上海伟测半导体科技股份有限公司(以下简称“上海伟测”)5.61%的股份。因此,新朋股份间接持有上海伟测0.83%的股份。

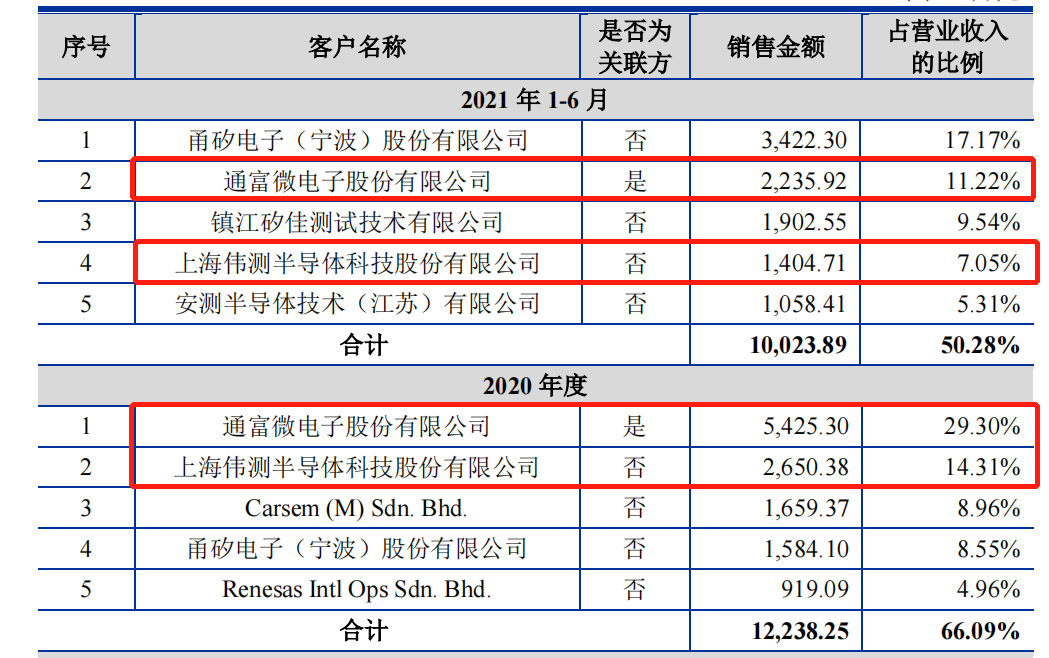

2020年-2021年上半年上海伟测都是金海通的第二、第四大客户,关联销售金额分别为2,650.38万元、1,404.71万元;占当期营业收入的比例分别为14.31%、7.05%。

华达微电子是通富微电子股份有限公司(以下简称“通富微电”)的控股股东。报告期各期末,通富微电都是金海通的第一、第三、第一、第二大客户,关联销售金额分别为6,376.51万元、698.85万元、5,425.30万元、2,235.92万元;占当期采购总额的比例分别为60.86%、9.76%、29.30%、11.22%。

由此可见,金海通极度依赖关联方上海伟测与通富微电。关联交易往往是IPO过程中审核较多的一项内容,因为关联交易中往往存在夸大业绩、压缩成本、做大利润等做法,这都是审核中比较谨慎的地方。

2021年上半年金海通员工总人数为359人,社会保险缴纳人数为279人,缴纳比例为77.72%;公积金缴纳人数为278人;公积金缴纳比例为77.44%。

社会保险和公积金是我国强制实行的社会保障制度,根据我国法规,企业不给员工缴纳社保和公积金是严重违法行为。我国企业必须为其所有正式用工人员缴纳社保和公积金,除非属于返聘、退休,劳务派遣等已在他处参保等情形。

根据《住房公积金管理条例》第三十八条,违反本条例的规定,单位逾期不缴或者少缴住房公积金的,由住房公积金管理中心责令限期缴存;逾期仍不缴存的,可以申请人民法院强制执行。

股权代持关系混乱或存利益输送

2014年初,金海通股东刘海龙及于雷拟转让持有的金海通有限各10.00%股权给创始股东崔学峰。崔学峰因资金短缺,遂寻求常明、CHEE CHOON CHYE(徐春哲)及杜曦的帮助。经协商,2014年6月,常明、CHEE CHOON CHYE(徐春哲)、杜曦与崔学峰分别签署了《投资协议》,分别将投资款支付给崔学峰,并约定常明、CHEE CHOON CHYE(徐春哲)、杜曦委托崔学峰分别代为持有金海通有限45.00万元、17.00万元、17.00万元的出资额(即4.50%、1.70%、1.70%的股权);且常明、CHEE CHOON CHYE(徐春哲)、杜曦仅作为金海通有限45.00万元、17.00万元、17.00万元的出资额的实际持有人,不参与公司的实际经营管理活动,崔学峰有权按照自己的意愿行使表决权、决策权和经营管理权。2014年9月,崔学峰受让于雷、刘海龙各自持有的金海通有限10%的股权后,前述委托代持行为形成。

2019年8月,为引进投资机构,崔学峰拟向米糕投资转让其持有的金海通有限的部分股权。同时为了彻底解决金海通有限的股权代持,保证公司股权清晰,常明、CHEE CHOON CHYE(徐春哲)以及杜曦与崔学峰达成一致并分别签署了《股权转让协议》,约定崔学峰拟向米糕投资转让其持有的金海通有限8.50%的股权即113.3293万元注册资本,其中,45.00万元、17.00万元、17.00万元注册资本分别是常明、CHEE CHOON CHYE(徐春哲)以及杜曦委托崔学峰进行的转让,崔学峰在收到米糕投资支付的股权转让款后按照被代持方各自的持股比例支付给被代持方,待股权转让款返还后,崔学峰不再代常明、CHEE CHOON CHYE(徐春哲)以及杜曦持有金海通有限的任何股权。

2019年9月,崔学峰将其持有的金海通有限8.50%的股权以4,802.50万元的价格转让给米糕投资。本次股权转让完成后,崔学峰分别向常明、CHEE CHOONCHYE(徐春哲)、杜曦支付相应的股权转让款,并分别签署了《投资返还及代持解除协议》,确认代持关系已解除。

免责声明:本文所有内容均来自三方机构公开信息、法定义务公开披露的信息,《一搜财经》观点客观公正,但不保证其准确性、完整性、及时性等,本文内容中的信息或所表述的意见不构成任何投资建议,《一搜财经》不对因使用本文所采取的任何行动承担任何责任,如内容侵权请联系小编。