据上交所网站近日披露,上交所上市审核委员会定于2023年3月1日召开2023年第3次上市审核委员会审议会议,届时将审议广州天极电子科技股份有限公司(以下简称“天极科技”)的首发事项。

天极科技是一家主要从事微波无源元器件及薄膜集成产品的研发、生产及销售的高新技术企业,产品应用于军用雷达、电子对抗、精确制导、卫星通信等国防军工领域以及5G通信、光通信等民用领域。公司采用电子陶瓷工艺和半导体薄膜工艺相结合的生产工艺,形成了应用于微波高频段电路的四类产品,分别为微波芯片电容器、薄膜电路、薄膜无源集成器件、微波介质频率器件。

天极科技本次IPO拟发行2,000万股,占发行后总股本的比例为25.00%。拟募资3.83亿元,其中1.84亿元用于微波无源元器件及薄膜集成产品扩建项目;0.66亿元用于技术研发中心扩建项目;0.43亿元用于营销网络及信息化项目;0.90亿元用于补充流动资金。

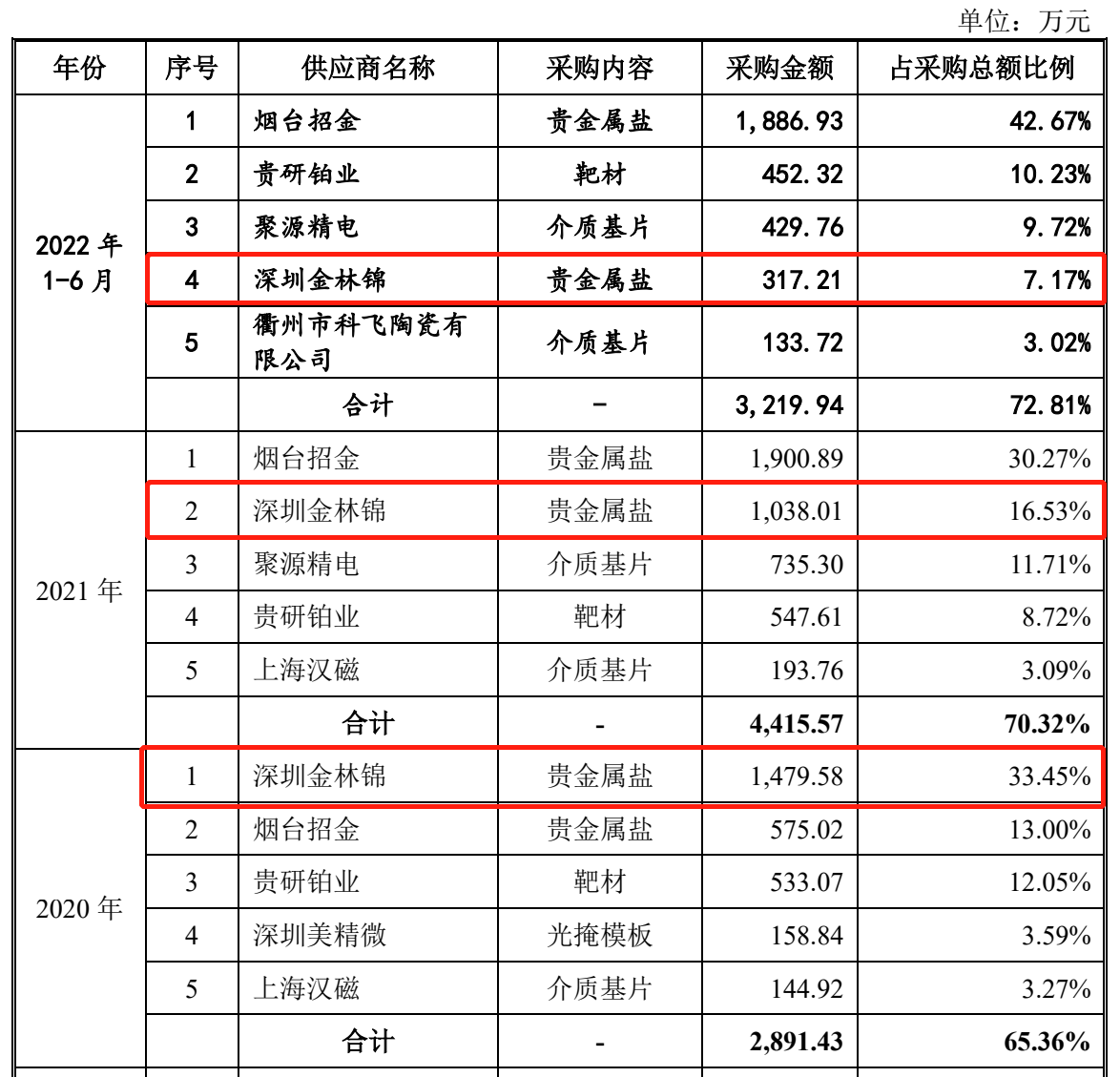

报告期各期末天极科技向前五大供应商的采购金额分别为1,930.06万元、2,891.43万元、4,415.57万元、3,219.94万元;占当期采购总额的比例分别为70.03%、65.36%、70.32%、72.81%。占比较高,均在65%以上。

报告期各期末天极科技向前五大客户的销售金额分别为5,681.95万元、9,800.41万元、14,478.81万元、8,443.68万元;占当期营业收入的比例分别为78.18%、77.63%、83.41%、83.70%。占比较高,均在75%以上。

2019年末、2020年末、2021年末和2022年6月末,天极科技应收账款账面价值分别为3,140.52万元、7,073.10万元、10,079.90万元和14,468.14万元,占当期营业收入的比例分别为 43.22%、56.02%、58.08%和71.71%,呈逐年上升趋势。应收账款规模过大,在收款过程中,难免会出现收不回货款的情况,这时候就需要通过法律程序来解决问题。回款的时间和资金成本都会大幅增加,甚至“赢了官司收不来钱”的现象也很常见。

多名高管兼职单位隐瞒披露

钟建平在天极科技担任设备工程部经理、设备工程师、职工监事,是天极科技的高级管理人员之一。招股书显示,钟建平除了在天极科技任职外,并未在其他单位的任职及兼职。

杨俊锋在天极科技担任副总工程师、技术研发中心总监、监事会主席,还是天极科技核心技术人员。招股书显示,杨俊锋除了在天极科技任职外,仅在天极同芯担任执行事务合伙人。

招股书并未披露的是,钟建平同时还在桐乡铭悦纺织股份有限公司(以下简称“铭悦股份”)担任董事长和总经理,并持有铭悦股份60%的股权,铭悦股份是钟建平实际控制的企业。除此之外,天极科技监事会主席杨俊锋也在铭悦股份担任董事一职。

根据《公开发行证券的公司信息披露内容与格式准则第41号——科创板公司招股说明书》第四十三条发行人应披露董事、监事、高级管理人员及核心技术人员的简要情况,主要业务经历及实际负责的业务活动;对发行人设立、发展有重要影响的董事、监事、高级管理人员及核心技术人员,还应披露其创业或从业历程;同时还应说明董事、监事、高级管理人员及核心技术人员的兼职情况及所兼职单位与发行人的关联关系,与发行人其他董事、监事、高级管理人员及核心技术人员的亲属关系。

另外,根据《上交所科创板板规则关于关联方及关联交易的认定》,控股股东及公司的董事、监事和高级管理人员及其关系密切的家庭成员控制或担任董事(独立董事除外)、高级管理人员或重大影响的除公司以外的其他企业为本公司的关联法人。

天极科技并未披露高管钟建平和杨俊锋在外兼职情形,对于重要关联方也隐瞒披露,是否属于重大信息披露遗漏?

根据工商资料显示,铭悦股份成立于2014年10月,法人代表钟建平,注册资本200万元,经营范围:拉丝基布的生产销售;经编机、纺机配件、电气设备的销售及上门维修;纺织科技的技术开发、技术咨询、技术服务、技术转让;机电一体化新型无梭织机、针织设备、经编布、针织面料、纺织面料、纺织原料、纺织品的销售。

招股书显示,截至本招股说明书签署日,天极科技与董事(含独立董事)签署了《董事聘任协议》,与监事、高级管理人员及核心技术人员均签署了《劳动合同》及《保密协议》。与核心技术人员签署了竞业限制协议。

自前述协议签订以来,公司董事、监事、高级管理人员和核心技术人员均严格履行合同约定的义务和职责,截至本招股说明书签署日,未发生违反合同义务、责任或承诺的情形,上述协议履行情况正常。

根据专利信息显示,2020年10月钟建平和杨俊锋作为发明人为铭悦股份研发了申请号分别为CN202022382475.5一种经编机梳栉的横移机构、CN202022385354.6一种拉丝布的收卷装置、CN202022382493.3一种高防撞性双层充气拉丝布、CN202022382375.2一种用于床垫制作的高透气性充气拉丝布、CN202022382345.1一种经编机用经纱张力微调机构、CN202022382385.6一种整经机用分段经轴机构、CN202022385352.7一种高树脂粘合度活化型涤纶纤维充气拉丝布、CN202022385374.3一种用于经编机的纤维润滑装置共计8项实用新型专利。

那么天极科技高管钟建平和杨俊锋是否违反了保密协议和竞业限制协议?招股书显示上述协议履行情况正常似乎有点欲盖弥彰了。

实控人父子四两拨千斤666

2018年4月,火炬电子以现金4410万元收购了天极科技60%的股权。截至目前,火炬电子持有天极科技51.58%的股权,为天极科技的控股股东。此外,蔡明通、蔡劲军父子合计持有火炬电子41.63%的股份,为火炬电子实际控制人,也是天极科技的实际控制人。

早在2020年10月火炬电子就抛出了分拆天极科技上市的预案,但是直到2022年6月,火炬电子股东大会才通过了分拆上市计划。截至目前,火炬电子持有天极科技的时间已有四年之久,规避了“主要业务或资产不属于上市公司最近3个会计年度内通过重大资产重组购买的业务和资产”这一实质性障碍。

招股书显示,天极科技拟公开发行股票2000万股股票,募资3.83亿元。目前公司股本为6000万股,预计总估值(IPO前)约为11.5亿元,IPO后的估值约为15.3亿元。蔡氏父子4年前以0.25亿元左右成本获得的天极科技股权,IPO后蔡氏父子持有天极科技股权预计估值7.5亿元,无疑是上市后最大的赢家。

主要供应商购销数据存疑

2019年-2022年上半年报告期各期末深圳市金林锦电子科技有限公司(以下简称“深圳金林锦”)都是天极科技的第一、第一、第二、第三大供应商,天极科技向其采购金额分别为858.44万元、1,479.58万元、1,038.01万元、317.21万元;占当期采购总额的比例分别为31.15%、33.45%、16.53%、7.17%。

根据工商资料显示,深圳金林锦成立于2013年6月,法人代表黄虎,注册资本仅仅100万元,经营范围:电子产品及配件、电子元器件、化工原料、化工产品(不含易燃、易爆、危险化学品)、环保产品、环保设备、净水设备、机电设备、音响、数码产品、有色金属产品、LED产品、初级农产品的技术开发及销售;网络技术开发;国内贸易;货物及技术进出口。公司正式员工0人(0人参保)。

虚构前五大供应商,往往是上市造假的重要手段。公开资料很少正式员工为0人的这类公司,有皮包公司之嫌。拟上市公司与之交易存在问题和风险,交易真实性存疑。1家正式员工为0人的供应商是如何在报告期内生产出3000多万元的原材料供应商给天极科技的?天极科技与深圳金林锦的购销数据真实性存疑。

历史股权代持或“另有隐情”

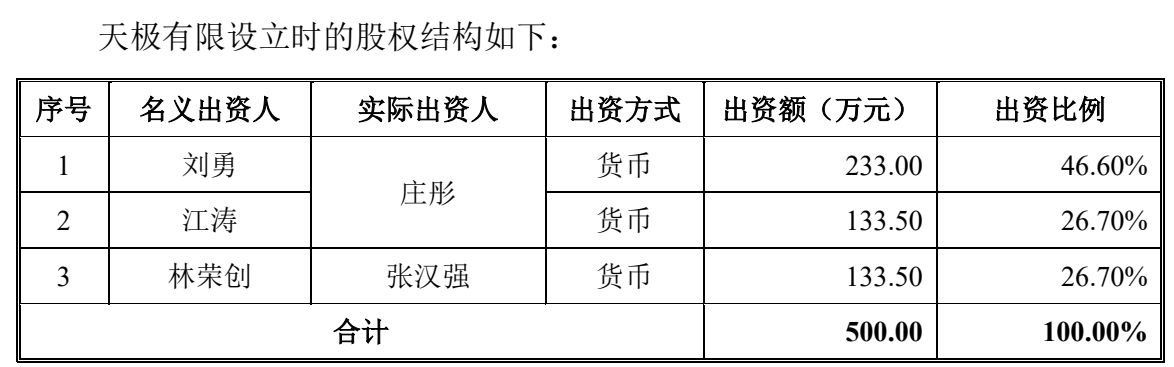

招股书显示,2011年7月,刘勇、江涛、林荣创共同出资设立天极有限(天极科技前身),注册资本500万元。天极有限设立时存在股权代持情况,其中刘勇、江涛代庄彤持股,林荣创代张汉强持股,相关代持情况已分别于2014年、2015年还原至实际出资人,代持的具体情况如下:

庄彤、张汉强曾经是振勋电子股东,振勋电子是翔宇微的控股股东,庄彤曾在翔宇微担任董事长。由于振勋电子和翔宇微自设立后持续亏损,两人决定设立天极有限,为避免曾经的任职和投资关系影响天极有限发展,庄彤、张汉强出资设立天极有限时委托他人代持股权。根据2011年7月各方签署的《委托持股协议》,天极有限设立时的注册资本系由庄彤、张汉强实际出资,其中庄彤委托刘勇、江涛代其持有天极有限的股权,张汉强委托其姨父林荣创代其持有对天极有限的股权。

2014年5月,林荣创将其代持的天极有限出资转让给张汉强,完成代持股权还原;2015年11月,江涛、刘勇将其代持的天极有限出资转让给庄彤,完成代持股权还原。相关股权转让均经天极有限股东会审议通过,相关各方分别签署了《股权转让协议》,并办理了工商变更登记手续。由于前述股权转让均为还原代持,庄彤、张汉强未实际支付股权转让对价。

工商资料显示,振勋电子与翔宇微两家公司均已经注销,其法定代表人与实控人均是祝伟,两家企业资料并无庄彤、张汉强的身影,这意味着天极有限对于股权代持情况的披露或许“另有隐情”。

免责声明:本文所有内容均来自三方机构公开信息、法定义务公开披露的信息,《一搜财经》观点客观公正,但不保证其准确性、完整性、及时性等,本文内容中的信息或所表述的意见不构成任何投资建议,《一搜财经》不对因使用本文所采取的任何行动承担任何责任,如内容侵权请联系小编。