上海证券交易所科创板上市委员会定于2021年4月30日上午9时召开2021年第28次上市委员会审议会议,届时,将审议苏州瑞可达连接系统股份有限公司(以下简称“瑞可达”)科创板IPO申请。

瑞可达是专业从事连接系统产品的研发、生产、销售和服务的高新技术企业,产品包括连接器件、连接器组件以及连接器模块,主要应用于无线通信、新能源汽车和工业等领域。

瑞可达本次IPO拟募资4.81亿元,其中3.31亿元用于高性能精密连接器产业化项目;1.5亿元用于补充流动资金。

供应商产能存疑 应收账款畸高

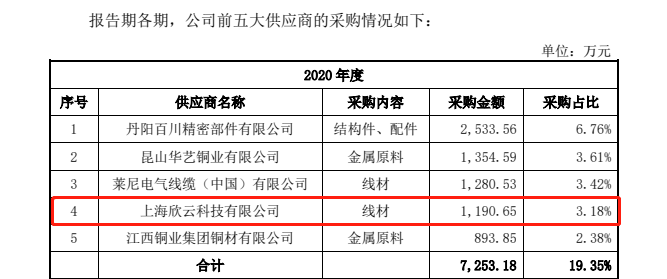

根据招股书信息显示,上海欣云科技有限公司(以下简称“欣云科技”)是瑞可达2020年第四大供应商,采购额为1,190.65万元,占当期采购总额的比例为3.18%。

根据天眼查信息显示,欣云科技成立于2019年12月,法人代表唐明香,注册资本500万元,经营范围从事信息科技、智能科技、网络科技领域内的技术开发、技术转让、技术咨询、技术服务,通讯设备、仪器仪表、光电产品、电子产品、电子元器件、机电产品、塑胶制品、五金交电、日用百货、包装材料、建筑材料、办公设备及耗材、计算机软件及辅助设备的设计、研发、销售,货物或技术进出口。公司员工0人(0人参保)。

2019年12月刚成立的公司,2020年就成为瑞可达的主要供应商之一,其中是否存在利益相关呢?一个0人的公司是如何生产1000多万元的线材供应给瑞可达的?瑞可达与欣云科技的购销数据是否真实?

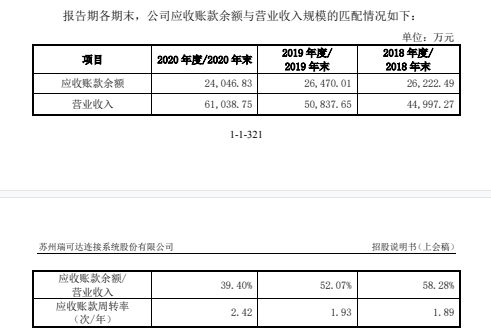

2018年-2020年报告期各期末,瑞可达的营业收入分别为44,997.27万元、50,837.65万元、61,038.75万元;应收账款余额分别为26,222.49万元、26,470.01、24,046.83;应收账款余额占营业收入的比例分别为58.28%、52.07%、39.40%。

应收账款过高,说明企业货款回收能力不足。若瑞可达暂无能力加大催收力度或客户财务状况出现重大变化,那么瑞可达的财务状况势必会受到应收账款暴涨带来的不利影响,同时资金压力也会进一步加大。

不差钱还补充流动资金 研发费用率逐年下滑

本次IPO瑞可达拟募资4.81亿元,其中3.31亿元用于高性能精密连接器产业化项目;1.5亿元用于补充流动资金,占募资总额的31%。报告期各期末,公司货币资金余额分别为16,685.40万元、14,076.10万元 和20,096.08万元;其中2020年银行存款为17,483.81万元,占2020年货币资金余额的87%。证明瑞可达并不缺现金流,其上市募资的合理性和必要性存疑。

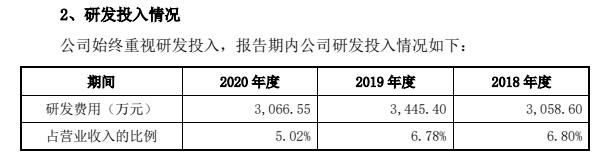

我们《一搜财经》研究后发现,,2018年-2020年报告期各期末瑞可达研发费用分别为3,058.60万元、3,445.40万元、3,066.55万元;占当期营业收入的比例分别为6.80%、6.78%、5.02% ,呈逐年下降趋势。瑞可达还存在研发费用率逐年下滑的风险。

疑似关联方和关联交易未披露

根据招股书信息显示,2019年-2020年报告期各期末,苏州波发特电子科技有限公司(以下简称“波发特”)都是瑞可达的第二、第三大客户,销售额分别为3,150.89万元、4,610.63万元,占当期主营业务收入比例分别为6.22%、7.60%。

根据天眼查信息显示,波发特是苏州市世嘉科技股份有限公司(以下简称“世嘉科技”)的全资子公司,而苏州工业园区元禾重元贰号股权投资基金合伙企业(有限合伙)是世嘉科技的参股公司,苏州工业园区元禾重元贰号股权投资基金合伙企业(有限合伙)也持有瑞可达5.81%的股权,是瑞可达的主要股东之一。那么波发特是否应该按照瑞可达的关联方进行披露?瑞可达与波发特的销售额是否应该归为关联交易?瑞可达疑似涉嫌重大信息披露违规。

免责声明:本文为《一搜财经》原创文章,未经作者同意禁止转载,转载必究。本文所有内容均来自三方机构公开信息、法定义务公开披露的信息,《一搜财经》原创内容及观点客观公正,但不保证其准确性、完整性、及时性等,本文内容中的信息或所表述的意见不构成任何投资建议,《一搜财经》不对因使用本文所采取的任何行动承担任何责任,如内容侵权请联系小编。